親が子に生前贈与(以下「贈与」といいます。)を行った場合,子は親の相続人となりますので,遺産分割手続きにおいては,この贈与は被相続人から相続人への贈与として特別受益と評価されることがあります。では,親から孫に贈与が行われた場合は,この贈与は特別受益と評価されるでしょうか。

孫は親の相続人ではありませんので,原則として,親から孫への贈与は特別受益とは評価されません。もっとも,孫への贈与であっても,これが特別受益と評価される場合もありますので,以下に整理してみます。

先ほど,「孫は親の相続人ではありませんので」と記載しましたが,孫が親の相続人となる場合には,孫に対する贈与も特別受益と評価されることになります。具体的には,①親と孫が養子縁組した場合,②親よりも先に子が死亡し,孫が親の代襲相続人になる場合が考えられます。このような場合には,親から孫への贈与であっても,被相続人から相続人への贈与として,この贈与は遺産分割手続きにおいて特別受益と評価されることがあります。

また,③子が孫への扶養義務の履行を怠っている場合に,親が子に代わって孫の生活費や教育費を負担している場合には,実質的には親から子への贈与と変わりないことを理由に,この贈与も特別受益と評価されることがあります。

以上を整理してみますと,

⑴ 親から孫への生前贈与は,原則として特別受益とはならない。

もっとも,例外的に,

⑵ 親と孫が養子縁組をしている場合

⑶ 孫が親の代襲相続人になる場合

⑷ 親が子に変わって孫の生活費や教育費を負担していると評価される場合

には,親から孫への生前贈与であっても,この生前贈与は遺産分割手続きにおいて特別受益と評価されることもあるということになります。

教育資金贈与の制度を利用して,親から孫への贈与がなされるケースも増えております。このような場合に,教育資金贈与が特別受益になるのか,一度検討されても良いかと思います。

津事務所弁護士 森下 達

自分の持っている財産は,人にあげたり売ったり,自分の意思で自由に処分することができるのが原則です。しかし,ご自身の亡くなった後からでは,そのような意思を表明することはできません。そのため,生前に行うことのできる相続の準備としては様々なものが考えられます。

相続に関連する財産の譲渡方法として,生前贈与と遺贈(遺言によって財産を他人に無償で与えること)があります。

いずれも特定の財産を特定の人に譲り渡すものです。また,兄弟姉妹以外の相続人に保障される遺留分の算定の基礎となる点でも共通しています。

しかし,生前贈与と遺贈には違いもあります。例えば,生前贈与はあくまで契約の一種ですから,後になって解除したいとなった場合に一定の制約があります。他方,遺贈は遺言を使いますが,遺言には撤回の自由がありますから,基本的にいつでも変更できます。また,生前贈与に対する暦年課税など,税金面で大きな違いが生じることもあります。

このように,相続に関する財産の譲渡方法にはいくつか種類があり,それぞれ共通点や相違点,長所や短所があります。どの方法が最善かは一概には言えず,人それぞれの財産状況や家族関係等によって異なってきます。

生前準備を考えている方,どのような内容の遺言を残すべきか考えている方は,ぜひ一度弁護士にご相談してみてはいかがでしょうか。

刈谷事務所弁護士 加藤 怜樹

弁護士の石井です。さて、相続に関するご相談をいただく際に、よく相続分譲渡の方法を御提案させて頂くこともありますが相談者から「相続放棄ではないのですか?」「相続放棄とはどう違うのですか?」とのご質問を頂くことが多々ありますので、この機会に「相続放棄」と「相続分譲渡」の違いを簡単に説明させていただきます。

- まず、「相続放棄」とは、その名称の通り、自分の相続分を放棄すること(平たく言えば『捨てること』)を意味します。そして、その効力として、預貯金等の財産を受け取ることも出来ない代わりに、借金などを返す必要も無くなります(ただし、亡くなったことを知ってから3ヵ月以内に家庭裁判所で手続をしなければなりません)。

- 他方で、「相続分譲渡」とは、自分の相続分を『人に譲ること』を意味します。そして、「相続分譲渡」は民法上に明文の規定があるわけではありませんが、契約の一種として認められています。

- これら「相続放棄」と「相続分譲渡」は、『した者の相続分が無くなる』という点においては共通ですが、相続財産の動き方には大きな違いをもたらします。

例えば、父親が亡くなり、妻と3人の子が相続人になった場合、通常であれば、相続分は妻が1/2、子がそれぞれ1/6となります。

このとき、子の一人(便宜上「A」といいます)が「相続放棄」をした場合、Aは最初から相続人では無かったことになりますから、翻って妻とAを除いた子2人が相続人となります。したがって、妻1/2、子2人がそれぞれ1/4ずつを相続することになります。

他方で、Aが他の者、例えば妻(Aの母親)に相続分の譲渡をした場合には、妻はAの相続分をまるまる取得することになりますので、妻2/3(1/2+1/6)、子2人がそれぞれ1/6ずつを相続することになります。

- このように、自分の取得分を増やしたい場合には、他の相続人に対して「相続放棄」をお願いするよりも「相続分の譲渡」をお願いする方がお得ということになります。

その裏返しとして、相続財産を欲しない相続人において、情義に基づいて「ただ捨てるよりもこの人に譲ってあげたい」というニーズを満たすことや、「自分に対する見返りが一番大きいこの人に相続分を譲ろうかな」という判断も起こり得るわけです。

- 相続放棄の方法を取るべきか、相続分譲渡の方法を取るべきか、それぞれ内容が異なるため、どちらが良いと一概に言えるものではありません。

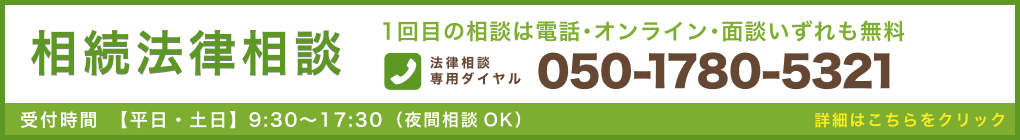

相続問題について 弁護士による無料法律相談実施中!!!

相続のご相談は、電話、面談、オンラインのいずれかの初回法律相談は無料(1時間)

生前相続対策(遺言書作成・相続税対策)、相続問題(遺産分割・遺留分請求・相続放棄・相続人調査)や、

相続全般についてお悩みの方は、愛知総合法律事務所の弁護士にご相談ください。

初回無料法律相談のご案内はホームページをチェックしてください!

岐阜大垣事務所弁護士 石井 健一郎

相続人が、被相続人から生計の資本として贈与を受けていた場合、遺産分割の対象とされる遺産に加算されます。「生計の資本として贈与を受けていた」かという点については、贈与の金額や趣旨から総合的に判断されます。

実際の事案としては、被相続人と同居していた相続人が、被相続人から生活費を受け取っていた場合に特別受益が主張されることがあります。

生活費を受け取っていたことが間違いないとしても、それが特別受益とされるものかは判断が難しいです。

相続人であるということは、親族関係が存在しています。そして、親族には扶養義務が存在します。具体的にいえば、親には子を養う義務があるということです。この義務の範囲内の生活費の援助であれば、特別受益にはあたらないと考えられます。身体的要因等から、就労が難しい場合には、援助しなければなりません。このような援助は扶養義務の履行であって、遺産の前渡しとは評価しがたいです。

もっとも、被相続人の資力に比して、高額な援助を長期にわたって受けている場合や、自ら稼働できるにもかかわらず援助を受けていた場合など、様々な場面が想定され、ポイントとなる事情は変わってきます。

生活費の援助など、気になる事情がある場合は、一度弁護士に相談されることをお勧めいたします。

名古屋丸の内本部事務所弁護士 長沼 寛之

相続の中でも遺言のご相談があったときに,弁護士には公正証書遺言の作成をおすすめすることがあります。

この理由のひとつとして,遺言書の全文を直筆で記載する必要があることがありました。

あまりケースとしては多くありませんが,遺産が多数に及ぶ場合にはやはり誤記や書き忘れの可能性は高くなります。

そうした自筆証書遺言の不便さを踏まえて,改正民法では,一部分については全文直筆を必要としない方法が創設されました(民法968条2項)。

具体的には,相続財産の目録について,財産目録の全ての用紙について,署名押印を行えば,自筆にて署名をすることまで必要ありません。

この財産目録はパソコンによって作成したものだけでなく,他人の代筆,不動産登記(全部事項証明書),預貯金の写しであっても,これらを添付することでも有効です。

書類について両面の印刷の場合にはその両方に署名押印が必要となります。

この改正によって,自筆証書遺言を作成することでその労力が格段に減ったかどうかというと疑問はありますが,ただ,誤記などのおそれはかなり減ったものと思います。

ーー

愛知総合法律事務所岡崎事務所は,東岡崎駅南口徒歩1分の場所に位置しております。

初回法律相談は無料で実施しております。

遺言を含む相続の問題でお悩みの方は一度弁護士にご相談されることをおすすめいたします。

岡崎市,幸田町,西尾市,安城市,碧南市,刈谷市,知立市,高浜市,豊田市を含む西三河地方の皆様からのお問い合わせをお待ちしております。

岡崎事務所のサイトはこちら

岡崎事務所弁護士 安井 孝侑記